研究结论:

镍矿供应增加,下游减产需求下降,成本线下压

国内电解镍产量继续上升,净进口下降,国内品成主导

国内镍铁产量回升,进口量高位,库存创新高,价格下跌企业亏损,4月或大力减产

不锈钢成本库存拐头向下,关注持续情况

新能源汽车整体价格下行,产销数据上升,提升原料需求

一、行情回顾

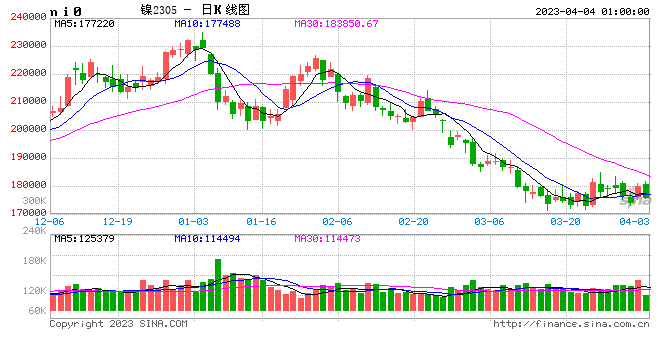

图1:2022年走势回顾

资料来源:Mysteel 博易大师 大越期货整理

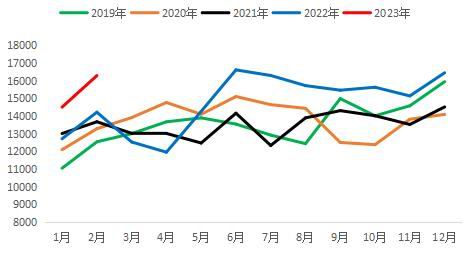

3月份上半个月延续了2月的下跌趋势,沪镍主力价格从195000一线跌至171350元/吨,之后有过反弹,但总体力量并不强,收盘都回到20均线以下运行。

短线逻辑:

短期低库存的现状未改变,这可能仍然是做多的重要理由。从供需面来看,供应增加已经在价格上有一定体现,接下来4、5月份一般是需求旺季,如果上下游能维持一个去库存的情况,那么价格可能阶段性反弹。

长线逻辑:

在两个主要生产链上,精炼镍的需求都受到了挤兑。不锈钢产业链上,镍铁供需长期预期过剩,挤兑精炼镍在不锈钢上的需求。新能源产业链上,镍豆经济性优势不存,中间品成本更低,同时中间品供应在提升,已经超过电池端镍元素的需求增速。同时青山集团在国内寻求电解铜等企业合作,生产电解镍,或对国内供应格局形成较大影响。从全球来年,国际镍业研究组织的数据表明,2022年全球镍市场将过剩11.22万吨,2023年是过剩17.1万吨。长线供需偏悲观。

二、镍产业分析

镍矿:供应增加,下游压力向上传导

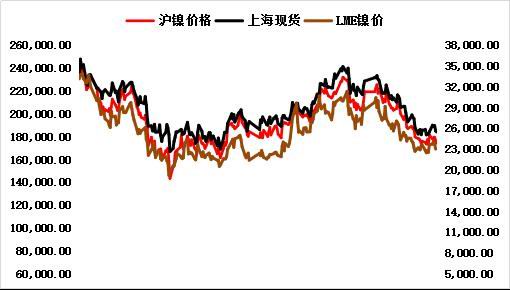

图2:红土镍矿价格

数据来源:Mysteel 大越期货整理

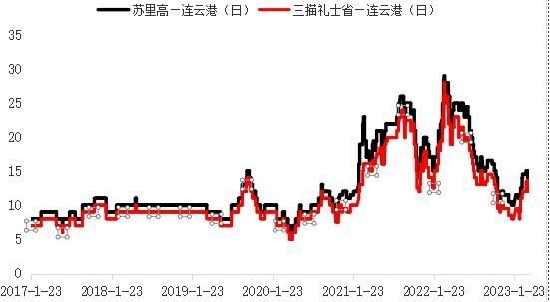

图3:镍矿海运费(美元/吨)

数据来源:Mysteel 大越期货整理

图4:菲律宾镍矿成本(美元/湿吨)

数据来源:Mysteel 大越期货整理

图5:镍矿港口库存

数据来源:Mysteel 大越期货整理

图6:镍矿砂及精矿进口量

数据来源:Mysteel 大越期货整理

镍矿价格:

镍矿价格在3月出现大幅回落,截止3月底,1.5%Ni报价涨至55美元/湿吨,比2月小幅下跌16美元/湿吨。菲律宾镍矿开采成本,12月底有小幅上升至23.7美元/湿吨。

海运费冲高回落。三猫礼士-连云港的海运费为12美元/湿吨,比2月末上涨了0.5美元/湿吨。苏里高-连云港的海运费持平,报价14美元/湿吨。

镍矿进口量:

2023年2月中国镍矿进口量148.28万吨,环比增加4.3%,同比增加19.3%。其中,自菲律宾进口镍矿量108.32万吨,环比增加13.0%,同比增加12.7%。自其他国家进口镍矿量39.96万吨,环比减少13.7%,同比增加41.4%。(来源:Mysteel)

镍矿库存:

2023年3月30日中国14港镍矿库存总量为737.93万湿吨,较上期减少2.97万湿吨,降幅0.40%。其中菲律宾镍矿为707.74万湿吨,较上期减少4.53万湿吨,降幅0.64%;其他国家镍矿为26.69万湿吨,较上期减少1.94万湿吨,降幅6.78%。(来源:Mysteel)

镍矿小结:

近期随着雨季结束,供应增加,但国内镍企亏损较大,计划减产,希望矿山让利。随着一波价格下行之后,矿山已部分暂取消新船派送,希望能止跌启稳。如此矿价下方空间已经逐步缩小,但短期仍会承压,成本线会对不锈钢有较大影响。

镍铁:计划减产,库存再创新高

图7:镍铁价格

数据来源:Mysteel 大越期货整理

图8:镍铁产量

数据来源:SMM 大越期货整理

图9:镍生铁进口量

数据来源:Mysteel 大越期货整理

图10:镍铁库存

数据来源:Mysteel 大越期货整理

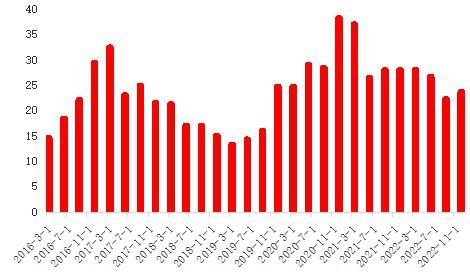

图11:印尼镍铁产量

数据来源:Mysteel 大越期货整理

图12:镍铁企业盈亏

数据来源:Mysteel 大越期货整理

镍铁价格:

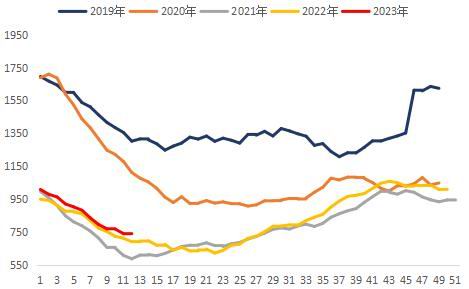

镍铁价格大幅回落,截止3月末,我的有色山东高镍铁的报价为1120元/镍点,比2月末下跌240元/镍。上海有色报价3月回调至1082.5元/镍。

镍铁产量:

2023年2月全国镍生铁产量为3.28万镍吨,30.5万实物吨,实物吨环比增长8.56%,同比增长0.72%。高镍铁产量为2.61万镍吨。低镍铁产量为0.67万镍吨。

印尼镍铁产量继续上升,2月产量81.66万吨,环比上升2.56%,折合10.62万金属吨,环比上升2.31%。

镍铁进口情况:

2023年2月中国镍铁进口量55.7万吨,环比增加5.2万吨,增幅10.3%;同比增加23.3万吨,增幅71.7%。其中,2月中国自印尼进口镍铁量48.8万吨,环比增加2.2万吨,增幅4.7%;同比增加20.3万吨,增幅71.5%。

2023年1-2月中国镍铁进口总量106.2万吨,同比增加34.6万吨,增幅48.3%。其中,自印尼进口镍铁量48.8万吨,同比减少13.4万吨,降幅21.6%。来源:Mysteel)

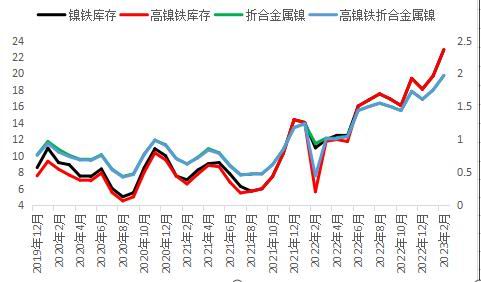

镍铁库存:

镍铁2月库存可流通22.88万实物吨,折合1.97万镍吨。高镍铁可流通22.88万吨,折合1.97万镍吨。

国内镍铁企业盈亏:

镍铁价格大幅回落之后,除了山东还能有一定利润之外,其它产能均处于亏损状态,部分产能亏损还不小。

镍铁小结:

镍铁整体供应处于过剩状态,价格出现较大幅回落,生产企业多数处于亏损状态,4月加大了减产力度预期,目前镍铁环节是整个产业链中最利空的一环。

不锈钢:不锈钢产量回升,库存高位开始回落

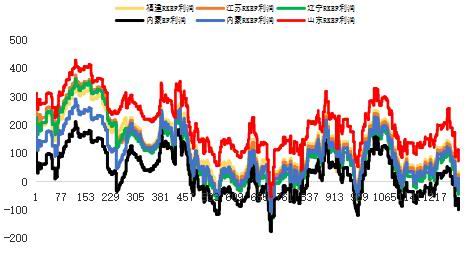

图13:国内304/2B不锈钢价格

数据来源:Mysteel 大越期货整理

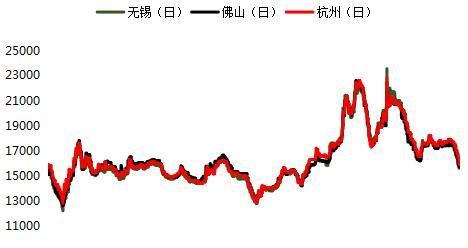

图14:国内不锈钢粗钢产量

数据来源:Mysteel 大越期货整理

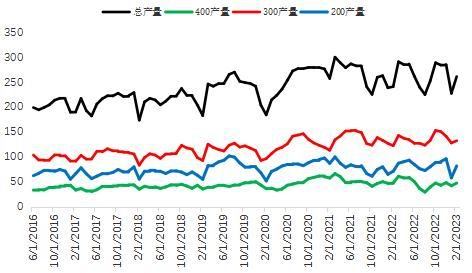

图15:不锈钢库存

数据来源:Mysteel 大越期货整理

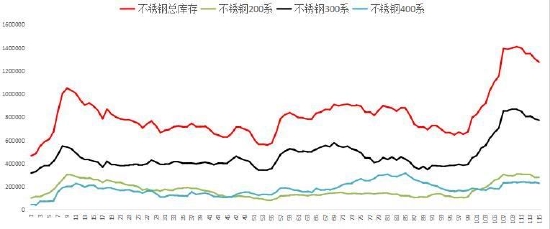

图16:不锈钢生产成本

数据来源:Mysteel 大越期货整理

不锈钢价格:

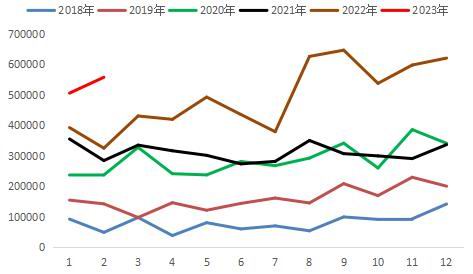

不锈钢现货价格大幅下跌。现货截止3月末,无锡300冷轧卷板报价为15600元/吨,佛山300冷轧卷板报价为15700元/吨,杭州300冷轧卷板报价为15900元/吨,上海300冷轧卷板报价为15700元/吨。

不锈钢产量:

2月份不锈钢粗钢产量261.43万吨,其中200系产量81.79万吨;400系产量47.28万吨;300系产量132.36万吨,环比上升3.4%。

不锈钢库存:

截止3月末,无锡库存为70.35万吨,佛山库存40.7万吨,全国库存127.69万吨,环比下降3.04万吨,其中300系库存77.35万吨,环比下降1.42万吨。

不锈钢产生成本:

目前304不锈钢生产成本下降较大。传统304生产成本14844元/吨,废不锈钢生产成本在153423元/吨,而镍加低镍铁的成本在22436元/吨。纯镍加低镍铁成本依然较其它工艺较高,传统生产成本下跌较多,对不锈钢价格有利空影响。

不锈钢小结:

目前不锈钢产量小幅回升,库存则开始拐头回落,但成本的下行暂时对价格影响较大,接下来可能要看需求的提升情况,如果需求继续好转,去库存持续表现,个人认为4、5月可能会有一波反弹,同时关注成本线是否得持稳不在下行。

电解镍:供应边际上升,净进口历史低位

图17:电解镍月产量图

数据来源:Mysteel 大越期货整理

图18:精炼镍及合金进、出口量

数据来源:Mysteel 大越期货整理

图19:国内精炼镍库存

数据来源:Mysteel 大越期货整理

图20:LME库存变化

数据来源:Mysteel 大越期货整理

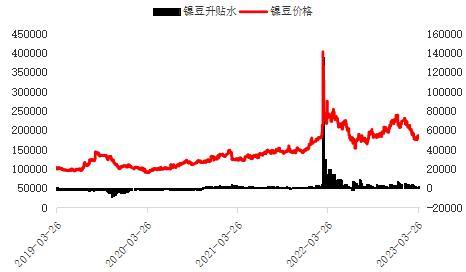

图21:镍豆价格与升贴水

数据来源:Mysteel 大越期货整理

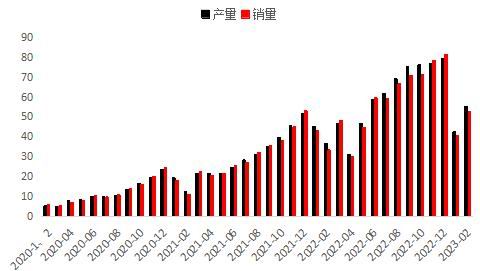

图22:新能源电池产量

数据来源:中国电池协会 大越期货整理

图23:新能源汽车产销情况

数据来源:中汽协 大越期货整理

图24:中间品价格

数据来源:Mysteel 大越期货整理

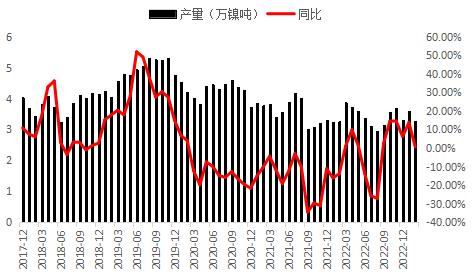

电解镍产量:

2023年2月国内精炼镍总产量16280吨,环比增加12.28%,同比增加14.55%;2023年1-2月国内精炼镍累计产量30780吨,累计同比增加14.31%。目前国内精炼镍企业设备产能20480吨,运行产能17053吨,开工率83.27%,产能利用率79.49%。

2023年3月预计精炼镍产量仍在继续增涨,浙江、湖北等企业将继续增产或新投,新疆地区冶炼厂有望复产,预计3月国内产量将增加至17250吨,环比上涨5.96%,同比上涨37.66%。(来源:Mysteel)

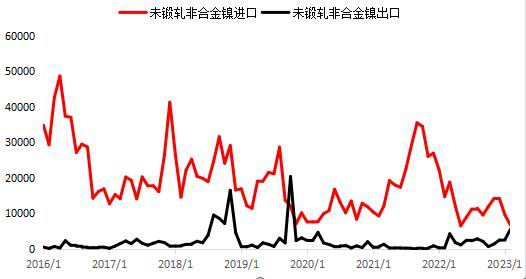

精炼镍及合金进出口:

2023年2月中国精炼镍进口量6679.107吨,环比减少2918吨,降幅30.40%;同比减少8084吨,降幅54.76%。2023年1-2月,中国精炼镍进口总量16276.012吨,同比减少20734吨,降幅56.02%。

2023年2月中国精炼镍出口量5641.994吨,环比增加2953吨,涨幅109.79%;同比增加5252吨,增幅1348.17%。2023年1-2月,中国精炼镍出口总量8331.388吨,同比增加7595吨,增幅1031.92%。

进出口数值来看,2月净进口只有1037吨,处于历史低位。(来源:我的有色)

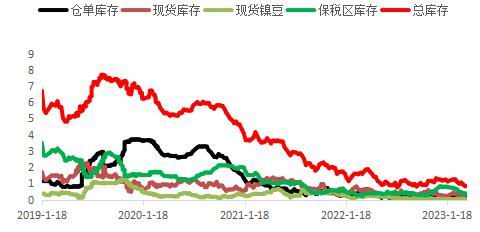

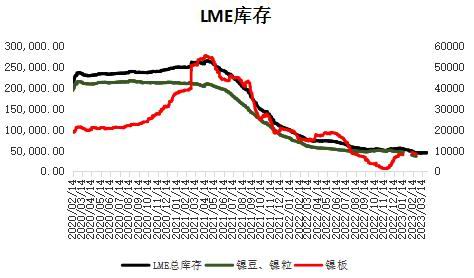

镍库存:

LME库存在底部运行,截止3月末库存为44364吨,比2月末略增216吨。上期所库存近期连续回落,月末库存为1807吨,其中期货库存1156吨。18仓库社会库存同时出现回落,目前已回到1万吨以下,只有0.8万吨。

MHP(中间品价格)

3月中间品价格有小幅上涨,月底报价已升至18555美元/吨。相比产业链其它品种,其价格保持坚挺。

精炼镍小结:

国内产量增加,进口窗口关闭,短期供应并不像1、2月这么紧张。贸易商与俄镍签订长协,后期进口货源会上升。目前低库存仍然是做多比较有利的条件。但从产业链来看,被中间品与镍铁挤兑,需求增量不佳,奠定长期趋势。

下游消费:

新能源汽车产情况:

2月,新能源汽车产销分别达到55.2万辆和52.5万辆,环比分别增长30%和28.7%,同比分别增长48.8%和55.9%,市场占有率达到26.6%。

新能源电池产量:

2023年2月,我国动力电池产量共计41.5GWh,同比增长30.5%,环比增长47.1%。其中三元电池产量14.6GWh,占总产量35.1%,同比增长25.0%,环比增长48.3%;磷酸铁锂电池产量26.8GWh,占总产量64.7%,同比增长33.7%,环比增长46.3%。

全球供需平衡:供应过剩

国际镍研究组织(INSG)表示,2023年全球镍的需求预计增加到322万吨。全球镍产量预计将升到339万吨。2023年预期过剩17.1万吨。

三、期货市场表现及技术面

1、资金(持仓)情况

图25:沪镍指数持仓

资料来源:博易大师 大越期货整理

从持仓来看,随着价格下行,持仓缓慢上升,3月末最后一周几天反弹中,持仓有减退表现。说明目前主力资金更偏向空头一方。

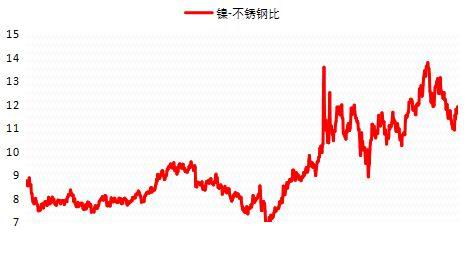

2、镍-不锈钢比值

图26:基差

资料来源:博易大师 大越期货整理

3月镍-不锈钢比值基本回到了12以下,比1、2月来说有明显回落,最低回至过11以下。前期做比值回归的操作,在3月有一定的利润体现,可以上方接近12左右再去尝试比值回归。

3、技术面

图27:沪镍主力K线

资料来源:博易大师 大载期货整理

日K线上来看,大起趋势向下没有变化。但底部几次反弹还是表现出可能阶段性底部的表现。从MACD、KDJ等指标来看,已经出现了金叉等做多信号。目前个人认为在底部区间震荡,20均线可能成为一个短期的多空分水岭,短线箱体高抛低吸,突破则持有。

四、总结

短期来看,低库存的现状没有改变。供应的增加已经在市场上表现,价格也反映了这一情况。需求较弱的一季度已经结束,4、5月的旺季可能对需求有一定提振,这对商品价格有一定利好。但从长线来看,二季度印尼新产量(新硫酸镍+MHP)会投入市场,供应的进一步增量表现,会限制向上的空间。

五、操作策略

操作建议:

沪镍中长线思路不变,短期对于需求提升,可能会形成底部震荡后的反弹向上行情。

不锈钢经过一段时间的下跌,接下来要关注原料价格是否止跌,去库存化是否持续,如果这二个条件得到满足,接下来仍可期待止跌反弹。

风险点:

1、低库存带来的资金博弈

2、宏观面上美国利率以及欧美银行问题

大越期货 祝森林