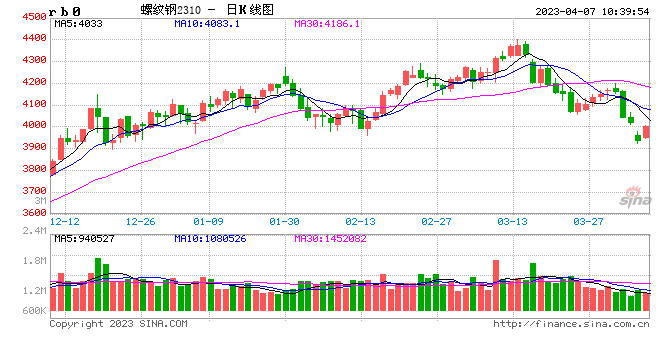

【现货和基差】

唐山钢坯维稳至3800元每吨。华东螺纹-40至4090元每吨,主力基差109元每吨,10月合约基差152元;热轧-20至4200元每吨,基差91元每吨,10月合约185元。

【利润】

价格下跌,利润收缩,富宝江苏螺纹转炉和电炉利润分别为72和-38元。电炉利润已经转负。

【供给】

产量环比上升,钢厂延续复产。铁水产量环比增加1.7万吨至245万吨。五大品种产量上升7.3至981万吨。螺纹-1至301万吨;热轧+8.1万吨至325万吨。

【需求】

表需再次走弱,考虑清明节放假无成交,实际表需可能略好。本周螺纹钢表需-22;热轧表需+7.4;五大品种表需-22至1002.本周表需环比有所改善。

【库存】

库存季节性降库,本周去库放缓。五大品种库存环比-21万吨至2046万吨。其中螺纹环比-9.7万吨;热轧环比-4.4万吨。

【观点】

周度数据显示,旺季需求同比增量不强,同时环比持续趋弱。昨日市场传今日将开会讨论钢厂减产方案,影响铁矿石夜盘趋弱,钢材偏强走势。前期价格下跌,已经把电炉利润打没,同时在减产预期下,预计钢材短期转入震荡走势。中期看,钢厂维持增产,同时原料在供应恢复下,去库放缓,虽然钢厂低库存,成本存在韧性,但目前需求强度不能匹配高产量,资金还将持续打压利润,倒逼钢厂减产。

铁矿石:需求季节性上行格局未改,盘面受监管压力影响有回调风险

【现货】

青岛港口PB粉环比-2元/吨至890元/吨,超特粉环比-1元/吨至762元/吨。

【基差】

当前港口PB粉仓单成本和超特粉仓单成本分别为961.6元/吨与951.3元/吨。超特粉夜盘基差与基差率为165.3元/吨和17.37%。

【需求】

需求端日均铁水+1.7万吨自己哦245.1万吨。节后第十周,钢厂补库幅度小于消耗幅度,钢厂进口矿库存环比上升+0.59%,日耗环比+0.64%,库消比环比-0.02%。2月生铁累计产量14426万吨,同比增长1212.9万吨(+9.2%);2月粗钢累计产量16870万吨,同比增长1074.2万吨(+6.8%)。

【供给】

铁矿石供应宽松格局未改。主流矿山来看,四大矿山相继发布季度产销报告,除淡水河谷外,其他三大矿山季度产量均环比上升。全年(自然年)产量来看,淡水河谷全年产量(含球团)同比下降520.6万吨(-1.5%)至3.40亿吨,力拓(含球团矿与精粉)同比上升542万吨(+1.6%)至3.42亿吨,必和必拓同比上升77.9万吨(+0.3%)至2.85亿吨,FMG同比下降1090万吨(-4.6%)至2.26亿吨。非主流矿山来看,澳大利亚矿产资源公司 (Mineral Resources Ltd)、吉布森山铁矿公司 (Mount Gibson Iron Ltd)、加拿大矿业公司冠军铁(Champion Iron)四季度产量分别环比上升13%、9.8%与3.6%。2月铁矿石进口累计量为19419.6万吨,同比上升1311.6万吨。

【库存】

港口库存13152.98万吨,环比周二-249.4万吨,环比上周四-308.26万吨;钢厂进口矿库存环比+54.3万吨至9183.2万吨。

【观点】

需求季节性上行格局未改,盘面受监管压力影响有回调风险。基本面上,供应季节性修复,需求高位,钢厂按需补库,港口维持小幅去库。供应来看,本周发运量环比上升,均值高于季节性;到港量小幅上升,均值底部已现,考虑到发运量水平偏高,预计4月到港量高于21年同期水平。需求端日均铁水与日耗均环比上升。节后第十周,钢厂补库幅度小于消耗幅度,钢厂进口矿库存环比上升+0.59%,日耗环比+0.64%,库消比环比-0.02%,叠加唐山地区钢坯维持去库,需求仍未见顶。此外,市场传闻发改委将于今天召开会议,议题涉及粗钢压减量,对需求形成抑制作用,5-9价差小幅走阔,后续有待持续跟踪。展望二季度,供需错配逐步缓解,钢厂维持按需补库,港口库存或逐步累库。钢材需求正处验证期,关注需求顶点的到来与库存去库节奏,但考虑到房地产行业的修复幅度存在不确定性与监管压力逐步加大,操作上建议5-9正套逢高止盈。

焦炭:关注粗钢压减动向,短期正套对待

【期现】

截至4月6日,主力合约收盘价2532元,环比下跌42元,汾渭CCI吕梁准一级冶金焦报2410元,环比持平,CCI日照准一级冶金焦报2470元,环比持平,日照港仓单2710元,期货贴水178元。焦炭市场全面落实第一轮降价,随着煤价的进一步下移,市场仍有看跌预期。

【利润】

截至4月6日,钢联数据显示全国平均吨焦盈利32元/吨,利润周环比下降23元,山西准一级焦平均盈利90元/吨,山东准一级焦平均盈利30元/吨,内蒙二级焦平均盈利19元/吨,河北准一级焦平均盈利38元/吨。

【供给】

截至4月6日,247家钢厂焦炭日均产量47.6万吨,环比上涨0.2万吨,全样本独立焦化厂焦炭日均产量67.5万吨,环比上涨0.5万吨。焦炭利润向好,环保影响较弱,焦化厂积极开工为主,产地开工保持回升态势。

【需求】

截至4月6日,247家钢厂日均铁水245.07万吨,环比增加1.72吨,当前钢厂高炉应开尽开,生产积极性较高,铁水已经基本触顶,关注后市粗钢压减动向。

【库存】

截至4月6日,全样本焦化厂焦炭库存114.6万吨,环比下降增加11.2万吨,247家钢厂焦炭库存650.5万吨,环比减少3.4万吨,247家钢厂焦炭可用天数为12.3天,环比上周减少0.2天。钢厂盈利能力减弱,对焦炭仍以控制到货为主,影响焦企库存明显增加。

【观点】

成本下移的背景下,焦化厂利润较好,环保制约影响有限,产地积极开工提产为主,铁水进一步上行但是基本已经触顶,短期焦炭仍有刚需,但是钢厂利润回落使得补库情绪更加谨慎,焦企累库压力明显增加,市场仍有看跌预期。目前05合约已经反应了三轮提降,临近交割现货跟跌时间或不足,但远月仍有一定下跌压力,因此建议参与正套。

焦煤:关注粗钢压减动向,短期正套对待

【期现】

截至4月6日,主力合约收盘价报1740元,环比下跌18元,主焦煤(介休)沙河驿报1940元,环比下跌40元,期货贴水200元,汾渭主焦煤(蒙3)沙河驿报1795元,环比下跌60元,主焦煤(蒙5)沙河驿报1809元,环比下跌72元,期货贴水(蒙3)55元。经过前期降价之后,上游煤矿出货仍没有好转,库存继续累积,煤价延续跌势,且降价范围有所扩大。

【供给】

近日产地个别煤矿因换工作面或事故等因素影响产量受限,多数煤矿维持正常开工,汾渭统计样本煤矿原煤产量周环比减少3.71万吨至929.87万吨,产能利用率周环比下降0.37%至92.36%。

【需求】

截至4月6日,247家钢厂焦炭日均产量47.6万吨,环比上涨0.2万吨,全样本独立焦化厂焦炭日均产量67.5万吨,环比上涨0.5万吨。焦炭利润向好,环保影响较弱,焦化厂积极开工为主,产地开工保持回升态势。

【库存】

截至4月6日,全样本独立焦企焦煤库存893.7万吨,环比减少46.3万吨,247家钢厂焦煤库存819.8万吨,环比下降17.9万吨。下游采购积极性下降,焦企多按需采购为主,而中间环节的贸易商及洗煤厂持观望态度,采购趋于谨慎。

【观点】

焦煤国内供给快速回升,进口煤维持平稳,下游焦炭提降落地,后市仍有继续下跌风险,焦企有意控制到货情况,贸易商需求多持观望态度,煤矿降价后出货没有明显好转,价格继续向下调整。关注下游需求变化和粗钢压减动向,短期正套对待。

动力煤:港口累库压力再起,价格再度回落

【现货】

产地煤价稳弱运行,内蒙5500大卡报价810元/吨,环比下跌10元;山西5500大卡报价为860元/吨,环比下跌10元;陕西5500大卡报价为794元/吨,环比下跌10元。港口5500报价1070-1090元,报价环比下跌10元。

【供给】

据汾渭产运销数据显示,截至3月29日监测“三西”地区100家煤矿产能利用率较上期增加0.1个百分点,其中山西地区产能利用率较上期持平;陕西地区产能利用率较上期增加0.79个百分点,内蒙古地区产能利用率较上期下降0.28个百分点。总库存较上期增加0.7个百分点。发煤利润较上期增加1.38个百分点。 【需求】

截至4月3日,六大电厂日76.39万吨,周环比下降0.07万吨,电厂库存1256.9万吨,周环比增加28.2万吨,可用天数周环比增加0.4天。截至4月6日,北方五港库存1805.7万吨,周环比增加了116万吨。下游实际需求疲软,电厂日耗积极性回落,部分电厂机组进行检修,叠加长协煤和进口煤补充,下游对市场煤采购需求较差,后市主要观察非电力需求。

【观点】

国内煤炭供给宽松,部分终端暂缓采购,站台贸易商观望为主,煤矿拉煤车不多,但是鉴于多数贸易商成本较高,发运亏损以及大秦线检修影响,不愿低价出货,但是随着港口累库压力渐起,煤价再次有松动迹象,后期走势多关注大集团价格和下游实际需求情况。

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。

广发期货有限公司提醒广大投资者:期市有风险 入市需谨慎!