炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

股价一个月翻倍,“中特估”总龙头中国卫通:通信卫星运营商老大,手握独家卫星资源但收入零增长,股东回报率极低

来源: 市值风云

卫星资源是核心竞争力,但当前卫星成本仍旧太高。

市占率高达80%,通信卫星运营商老大哥

前段时间资本市场热炒中国特色估值,简称“中特估”,与之对应的概念股闻风而动,短时间内迎来暴涨,涨幅最大的当属中国卫通(601698.SH)。

中国卫通从2月中旬一直涨到3月中旬,仅一个月的时间股价就翻倍。而且中国卫通的总市值、流通市值并不低,颇有大象起舞之势。

(来源:市值风云APP)

不管是中国特色估值,还是中东特色估值,只要涉及到估值问题,那都不在风云君的射程范围内。这里咱们只干一碗中国卫通的基本面。

中国卫通是航天科技集团旗下专门从事通信卫星运营服务的核心子公司。控股股东、实际控制人为航天科技集团。

通信卫星系统具有空间基础设施的特性。想要运营一个通信卫星系统,不仅需要相关的行业资质,而且资本投入巨大。所以这个行业的门槛非常高。

根据工信部公开信息,目前仅有中国卫通、中国电信(601728.SH、00728.HK)以及中信网络拥有相关的行业资质,但是后两者没有自己的卫星资源,都是通过别人的卫星资源提供代理服务,比如中信网络借助的是亚洲卫星的卫星资源。

卫星运营商不一定非要自己掌握卫星资源。不过考虑到卫星服务都是在卫星资产的基础上得以实现的,对于运营商而言,有没有自己的卫星资源非常关键。

卫星资源就是核心竞争力。

作为央企子公司,中国卫通拥有一般企业无可比拟的资源。公司是中国唯一一家拥有商用通信卫星资源的运营商,也是A股唯一一家通信卫星运营商。

根据招股书披露的数据,中国卫通在国内的市场占有率高达80%,占据着绝对的竞争优势。从全球范围来看,中国卫通的实力也是杠杠的。公司是亚洲第二大,世界第六大固定通信卫星运营商。

母公司负责境内,亚太卫星负责境外

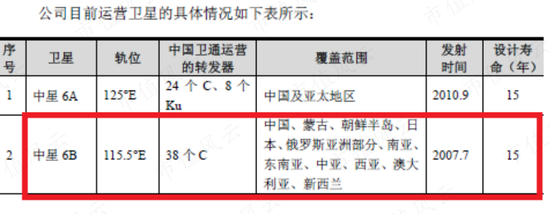

截至2022年上半年末,公司运营管理着14颗通信广播卫星,拥有的卫星转发器资源涵盖C频段、Ku频段以及Ka频段,已经具备7X24小时全天候服务能力。

这14颗卫星是有设计寿命的。从发射时间算起,一般的使用年限为15年,到期就退役。比如公司的中星6B卫星,发射时间是2007年7月,设计寿命是15年。现在大限已经到来。

(来源:中国卫通招股说明书)

中国卫通在接受相关媒体采访时表示,中星6E卫星正处于整星总装测试阶段,计划将于2023年发射,其目的就是去接替日益老化、即将退役的中星6B卫星。

通信卫星系统时不时要进行更新换代,所以公司运营的卫星数量会有一定的变动,这个变动也不一定是线性的。

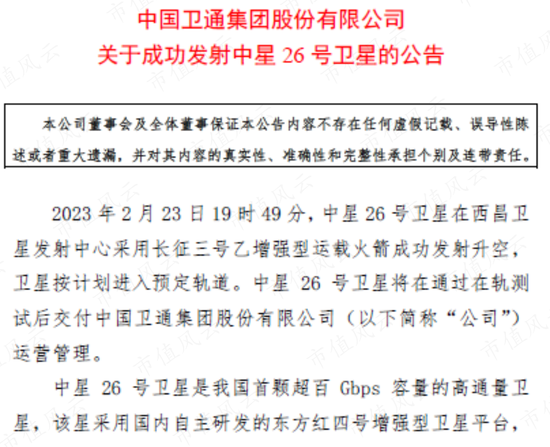

今年2月份,由航天科技集团研制、公司实际运营的中星26号卫星成功发射。该卫星是中国首颗通信容量超过100Gbps的高通量卫星。

(来源:中国卫通公告)

14颗卫星明显是过时的信息了,最新数据还得看公司的其他公告或者官网。

根据公司官网,目前在营的卫星数量是17颗。17颗卫星分为两大系列:中星系列和亚太系列。其中,中星系列有12颗,亚太系列有5颗。

中星系列由中国卫通本部,即母公司运营。亚太系列则由公司的并表子公司,在香港上市的亚太卫星(01045.HK)运营。亚太卫星是公司在海外的核心资产,主要负责境外业务。

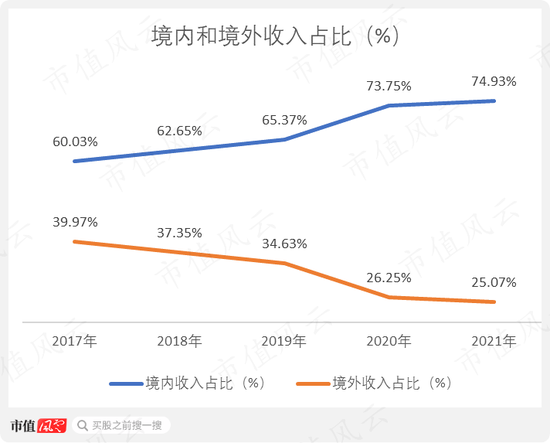

2017-2021年,境外收入占比从39.97%一路下降至25.07%,同期境内收入占比则从60.03%逐渐提升至74.93%。公司是越来越依赖境内市场了。

(制图:市值风云APP)

先缴费or先服务,预收远超应收给答案

作为一家运营商,公司投资、建设以及运营这些卫星资源是用来提供服务,继而收取服务费的。按照通信卫星具体的应用场景,公司的业务可以分为两大板块:广播电视和卫星通信。

广播电视业务是指公司为卫星电视节目、广播节目提供直播传输服务,主要面向的客户是广电单位。比如境内的中央电视台、地方电视台,以及境外的电视台。

卫星通信业务是指公司为电信运营商的通信介入提供空间段链路;为国内外政府部门、城市应急等领域用户提供专属的服务,使后者的通信能力能够延伸到更广的地区。

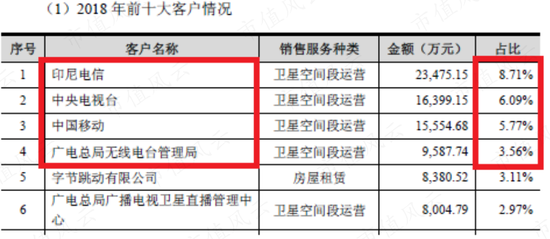

公司自2019年上市之后,就不再披露具体的客户名单,客户信息只能从招股书中找。

2016-2018年,公司的前四大客户保持不变,连顺序都不变。它们分别是印尼电信、中央电视台、中国移动,以及广电总局无线电台管理局。

(来源:中国卫通招股说明书)

客户结构异常稳定,与公司的销售策略紧密相关。

公司提供的卫星服务以长期服务为主,即为客户提供一年以上使用同一颗卫星、同一转发器上同一段频率的带宽资源。这种模式是中国卫通的主要收入来源。

与临时合同相比,长期合同享有价格优惠,所以客户自然更愿意选择与公司保持稳定的合作关系,客户结构自然很稳定。

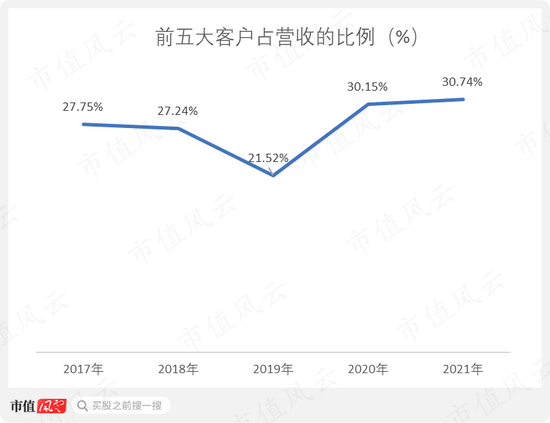

虽然都是长期客户,但这些客户的集中度并不高,第一大客户印尼电信的收入占比还不到10%。2017-2021年,前五大客户占营收的比例在30%左右,比重不高。

(制图:市值风云APP)

按照交易金额划分,公司客户就是一个金字塔结构。

交易规模在1000万元以上的客户,数量虽少,但是收入比重较大。这些客户主要包括广电单位、国有企业以及政府。而交易规模在1000万元以下的客户,数量虽多,但收入比重较小。

大订单、大客户才是重中之重。

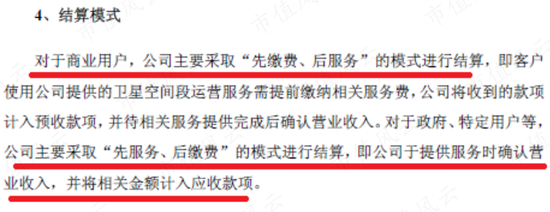

按照收入结算模式划分,这些客户又可以分为两种:一种是商业用户,一种是政府和特定用户。

对于前者,公司采取的结算模式是“先缴费、后服务”,收到的款项算作预收款项。对于后者则采取“先服务、后缴费”的结算模式,提供服务时确认的营业收入算作应收款项。

(来源:中国卫通招股说明书)

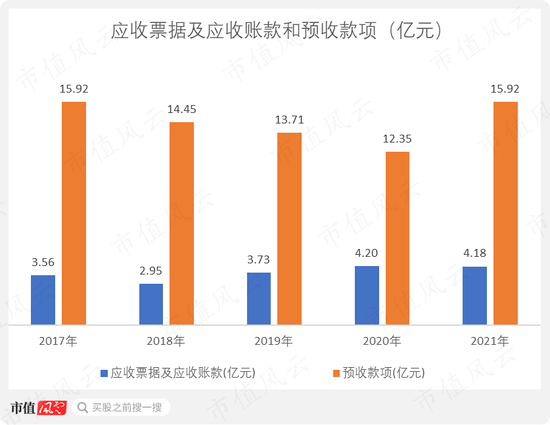

2017-2021年,预收款项长期保持在10亿元以上,最高接近16亿元,而同期的应收票据及应收账款不到5亿元。

前者的规模远远超过后者,说明公司大部分收入是来自商业用户,而非政府。

(制图:市值风云APP)

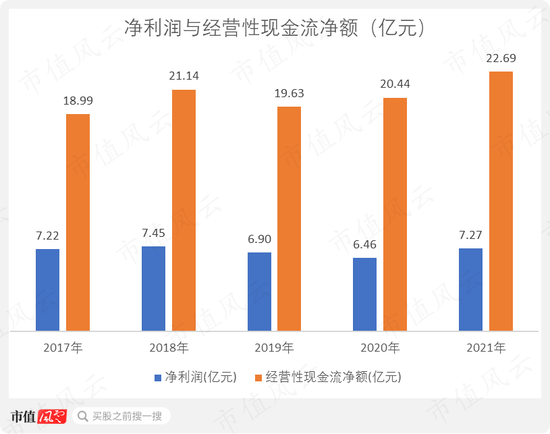

由于预收款项远远超过应收款项,如果不考虑资本性开支的话,公司的现金流是非常充沛的。2017-2021年,公司净利润不超过8亿元,而经营性现金流净额在20亿元左右,其规模是同期净利润的2倍有余。

(制图:市值风云APP)

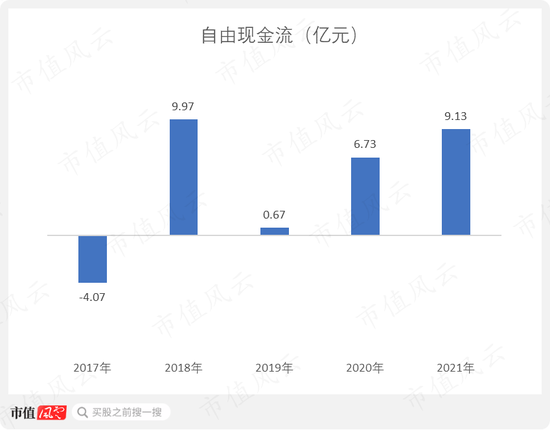

如果考虑资本性开支,现金流也还可以。从2018年开始,自由现金流均为正值。其中2018和2021年,自由现金流均流入9亿元以上。

(制图:市值风云APP)

关联交易有一定的合理性

由于不涉及卫星制造以及发射环节,所以公司需要向上游的卫星制造商采购卫星,向火箭供应商采购运载火箭和卫星发射服务。在卫星由运载火箭发射至预定轨道,并完成在轨测试之后,才正式对外营业。

在采购环节,供应商集中度非常高,且涉及关联交易问题。

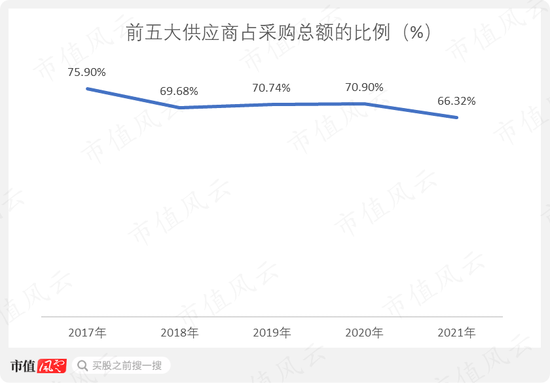

2017-2021年,前五大供应商占采购总额的比例虽然从75.9%下降至66.32%,但比重依然很高。

(制图:市值风云APP)

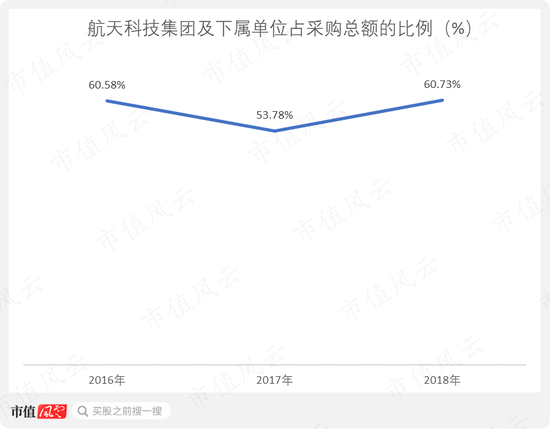

供应商集中度过高的原因还得从招股书中去找。2016-2018年,航天科技集团及下属单位一直是公司的头号供应商,光这一家供应商就占采购总额的一半以上。而且航天科技集团还是公司的控股股东,属于关联交易。

(制图:市值风云APP)

航天科技集团的业务主要包括研发、生产运载火箭、人造卫星、战略战术导弹武器系统等。

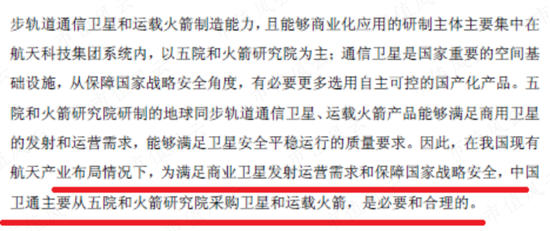

基于中国航天事业的总体布局和发展现状,目前国内能够造出通信卫星和运载火箭的主要就是航天科技集团,特别是旗下的空间技术研究院和火箭研究院。

另外,通信卫星又是国家重要的空间基础设施,有必要选择自主可控的国产化产品。也就是说,有国产的,尽量选国产,价格贵一点都没问题。

在考虑行业现状和国家战略安全的情况下,航天科技集团成为公司的核心供应商是合理的,也是必要的。

(来源:中国卫通招股说明书)

受境外业务拖累,收入零增长

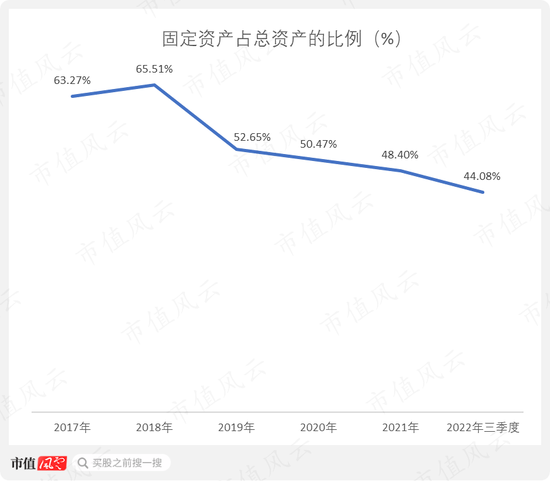

公司的资产结构偏重,固定资产(含在建工程)一直是公司最大的资产科目,其占总资产的比例从2017年的63.27%下降至2022年三季度末的44.06%。固定资产主要是指卫星资产,包括卫星成本、火箭成本、发射成本等。

(制图:市值风云APP)

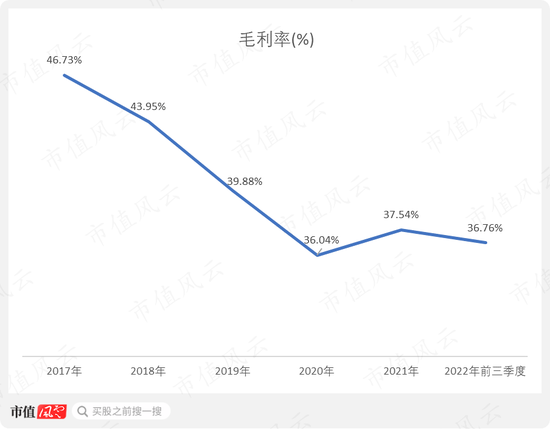

公司毛利率从2017年的46.73%下降至2022年前三季度的36.76%,下降了近10个百分点。

(制图:市值风云APP)

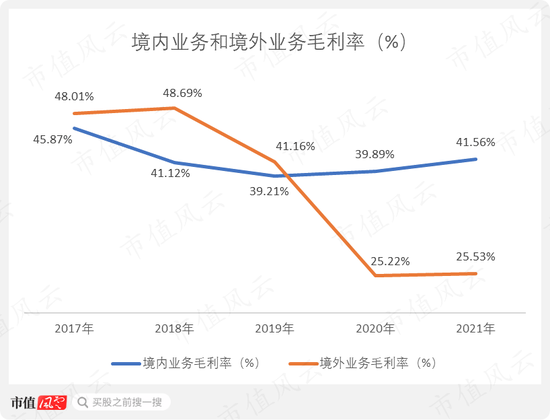

具体而言,境内毛利率从2017年的45.87%下降至2019年的39.21%,之后逐渐回升至2021年的41.56%。变化不算大。相反,境外毛利率下降得比较厉害,从2017年的48.01%大跌至2021年的25.53%。

(制图:市值风云APP)

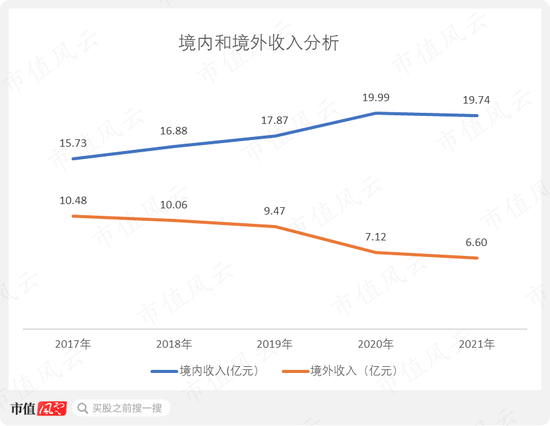

境外业务的毛利率不仅下滑,甚至其整体收入都在萎缩。境外收入从2017年的10.48亿元逐年减少至2021年的6.6亿元。同期境内收入则从15.73亿元增长到19.74亿元。

(制图:市值风云APP)

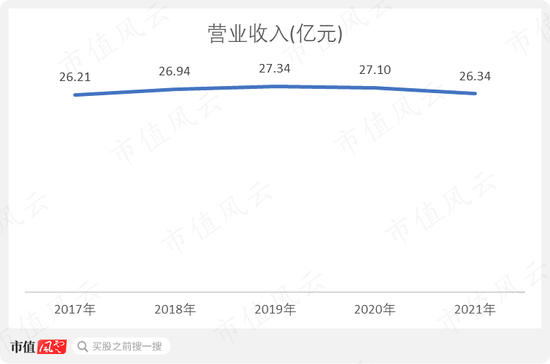

受境外业务的拖累,公司营收几乎就是一条水平直线。2021年的营收为26.34亿元,相比2017年几乎增长为0。

(制图:市值风云APP)

境外业务表现得如此糟糕,原因有很多,比如境外市场竞争更加激励,服务价格容易下降。另外还有境外市场需求萎缩、新冠疫情等因素。

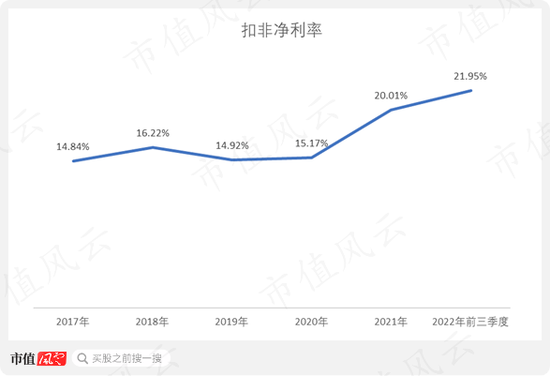

尽管公司的毛利率下降,但得益于相关费用控制得比较好,所以扣非净利率的变化并不大,甚至还从2019年的14.92%不断提升至2022年前三季度的21.95%。

(制图:市值风云APP)

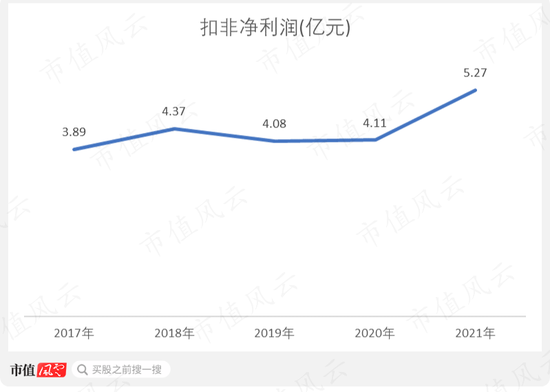

公司的盈利能力有所提高,所以扣非净利润总体上是增长的,从2017年的3.89亿元增长至2021年的5.27亿元,期间CAGR为8%,属于低速增长。

(制图:市值风云APP)

股东回报率偏低,卫星成本高企是关键

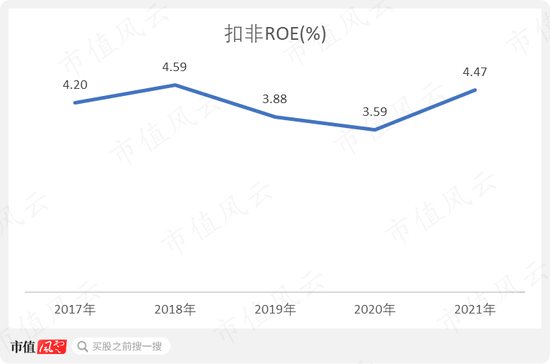

除了境外业务,公司的另一大问题是股东回报率偏低。2017-2021年,扣非ROE一直在3%-5%之间徘徊。

(制图:市值风云APP)

扣非ROE较低的主要原因是,相比公司的资产规模,扣非净利润的规模实在太小了。

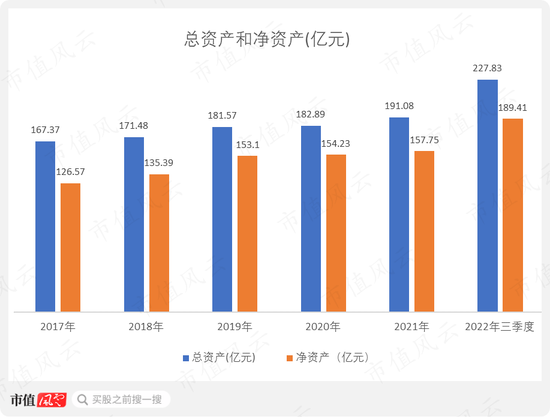

截至2022年三季度末,总资产和净资产已分别达到227.83和189.41亿元,而每年的扣非净利润只有4、5亿元,即公司旗下资产的盈利能力严重不足。

(制图:市值风云APP)

我们可以假设一种极端情况,即在2021年,公司把账上接近50亿元的货币资金全部分给股东。扣掉这些货币资金之后,当年的扣非ROE也还是只有4.01%。

说白了,中国卫通这门生意,就不是一个很赚钱的生意,最终还要指望能把生产和发射卫星的成本大幅降下来。