在欧洲备受打击的房地产行业似乎仍在走下坡路。面对融资成本上升和潜在的经济放缓的双重打击,欧洲房地产股票目前被视为欧洲股市中最脆弱的板块。摩根大通分析师此前警告称,潜在的利率进一步上升将对欧洲房地产市场构成“重大逆风”。花旗则预测,房地产市场价值可能减半。

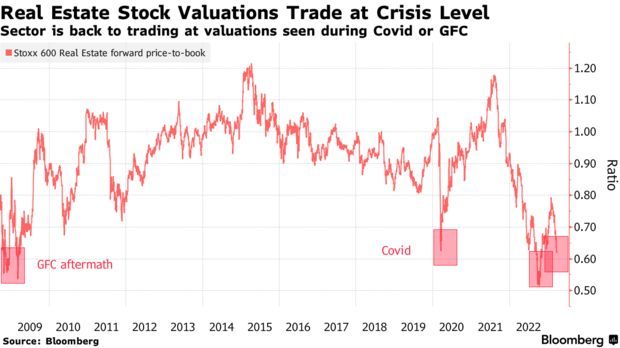

尽管欧洲房地产行业近几个月来已经遭受了重大损失,但这样的悲观观点仍不绝于耳。数据显示,追踪大约30只股票的斯托克600房地产指数在过去一年里下跌了40%以上,蒸发了超过1000亿欧元(约合1080亿美元)的市值。从估值角度来看,欧洲房地产类股目前的交易水平接近全球金融危机期间的水平。

由于对抵押贷款的依赖,欧洲房地产行业已然负债累累。而随着欧洲央行为抗击通胀而提高利率的决定推高了融资成本,房地产行业的融资能力引发担忧。有市场人士认为,在全球范围内,近1750亿美元的房地产信贷已经被认为是“不良的”。

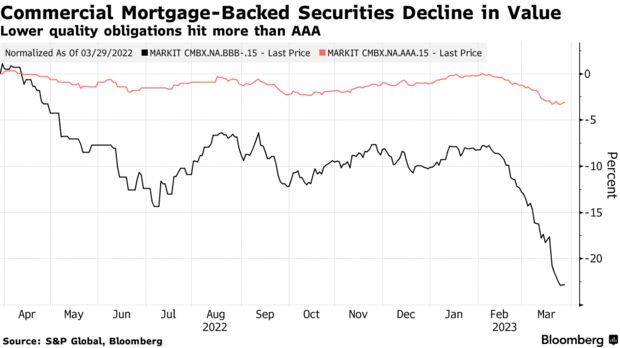

在经济衰退风险上升和信贷市场收紧的情况下,分析师预计企业盈利增长将迅速受到冲击,其中商业房地产市场被视为一个主要痛点。商业抵押贷款支持指数——尤其是质量较低的抵押贷款支持指数——正在大幅下跌。

投资于商业和住宅房地产的德国房地产公司Aroundtown SA是今年以来除瑞信之外欧洲股市表现最差的股票,自1月中旬以来市值已缩水逾一半。

高盛欧洲投资组合策略师Lilia Peytavin表示:“在欧洲,投资者没有将房地产视为对冲通胀的工具,而是把注意力集中在杠杆率最高的公司上。市场的注意力已经明确体现在集中在那些资产负债表脆弱的公司面临的资金成本上升的风险上。”

房地产公司还面临着需求下降的问题,因为利率大幅攀升抑制了抵押贷款申请,进而抑制了房地产价值。此外,经济衰退的威胁也可能阻碍租金收入的增长。

欧洲房地产市场的“螺旋式”下跌始于美联储一年前启动加息周期之后。盛宝银行股票策略主管Peter Garnry预估,自那以后,欧洲房地产行业指数成分股公司将25%左右的经营性现金流用于支付债务利息。

不过,也有一些市场观察人士持乐观态度。Ostrum Asset Management首席市场策略师Stephane Deo认为,目前欧洲房地产行业的债务水平和正在展开的银行业危机并不像2008年全球金融危机那样令人担忧。他表示:“我对整个行业并不过度担忧。随着利率的上升,房地产价格肯定会下降,但这只是一次调整,而不是像2009年那样的房地产崩盘。”