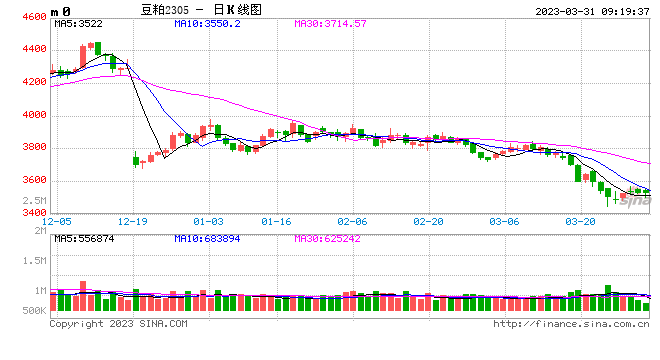

豆粕:

周四,CBOT大豆下跌,市场静待31日的种植意向报告和季度库存报告。预计美豆播种面积8824.2万英亩,美豆库存17.24亿蒲。市场预期4月3日发布的月度油脂报告中,美豆2压榨量为1.757亿蒲式耳。此外,美豆出口销售数据表现较好。国内方面,连粕冲高回落静待两大重磅报告指引。豆粕成交继续放量,油厂开工率不及预期。豆粕现货成交转好远期供应充足,市场在多因素中平衡,预计豆粕期货盘面呈现弱反弹,现货基差维持弱势观点。操作上,日内为主。

油脂:

周四,BMD棕榈油收高,因产量忧虑升温。数据显示,马棕油3月1-25日产量环比下降22.9%,同期出口环比增长11.4%-19.8%,马棕油3月库存有望降到200万吨以下。印尼4月1-15日维持棕榈油出口税和出口专税不变。国内方面,油脂期货跟随外盘走高。市场人气谨慎。油脂现货跟随盘面波动,市场成交略有回落,总库存下降,现货供应接近正常水平。油脂缺乏主导题材,行情走势较为纠结,预计弱反弹阶段,波动空间缩小,操作上,建议短线为主。

生猪:

周四,猪价延续下行。本周生猪近月合约领跌,生猪市场呈现近弱远强的价格表现,但是与周初相比,远期合约日内跌幅扩大。目前,生猪加权合约持仓达到9.9万手,在猪价下跌过程中持仓随之增加,猪价增仓下行,期货市场疲软的表现延申到现货市场,市场对远期猪价恢复的预期也更为暗淡。从产业链的角度来看,在豆粕、玉米等原料价格大幅下跌利空因素影响下,饲料销售报价主动下调,猪价延续低迷表现。现货市场方面,周三国内多地猪价延续下行,江西、湖南、河南、山西、湖北等多地猪价继续下跌。因3月猪价持续低迷,养殖户担忧情绪增加。进入到3月份以后,大型养殖企业月度生猪出栏量增加,市场恐慌情绪发酵,散户惜售情绪转弱,出栏节奏增快,生猪供应相对宽松。同时,在猪价下跌的拖累之下,屠宰企业生鲜白条走货亏损,企业订单减少,减量压价收购的情况增加,这也使得销售消费市场疲软的情绪继续蔓延。政策方面,为稳定生猪生产和市场供应,广西自治区启动今年第一批自治区本级政府猪肉储备临时收储工作,完成活体储备收储数量300吨。技术上,猪价持续下跌至底部区间,因猪源供应稳定,需求修复缓慢,预计短期猪价延续底部特征,等待中期反弹机会出现。

鸡蛋:

周四,鸡蛋现货下跌,期货2305合约冲高回落,收跌0.05%,报收4319元/500千克;2309合约低位震荡,收跌0.4%,报收4283元/500千克。卓创数据显示,昨日全国鸡蛋价格4.68元/斤,环比跌0.1元/斤。其中,宁津粉壳蛋4.65元/斤,环比跌0.1元/斤,黑山市场褐壳蛋4.4元/斤,环比跌0.1元/斤;销区中,广州市场褐壳蛋4.9元/斤,环比跌0.07元/斤。市场走货有所放缓,鸡蛋价格出现回调。根据目前基本面情况来看,未来供应增加预期不变,中长期维持偏空思路。期货2309合约在经历前期的延续下跌后,短期继续下跌动能不足,期货价格延续震。由于价格已跌至相对低位,短期存在触底反弹可能。后市继续关注需求变化,以及鸡蛋现货价格和市场情绪。

玉米:

周四,美麦自一个月高位回落,出口面临激烈的竞争,交易商关注全球最大的小麦供应国俄罗斯的局势发展。周三,CBOT小麦跳涨3%,价格触及一个月高位,因俄罗斯称嘉吉将停止谷物出口。其消息表示,从下一出口年度开始,暂停俄罗斯谷物出口即7月1日。在中国需求和嘉吉宣布暂停小麦出口的利多消息刺激下,美麦、玉米联动走高,嘉吉周三表示,将进一步退出俄罗斯市场,另外矿业和贸易巨头嘉能可部分控股的谷物贸易商VT也在计划停止在俄罗斯的谷物贸易交易。近一周以来,谷物市场呈现外强内弱表现,国际谷物市场在中国采购增加的利好支撑之下价格反弹,国内市场还在消化进口替代、稻谷供应、新麦上市压力等因素影响,这些因素对国内谷物市场持续施压。目前,国内玉米主力2307合约价格在2700-2750元/吨的震荡区间低位徘徊。在豆粕、玉米期价大幅调整之后,玉米市场还在消化来自基本面供应压力及需求疲软的情绪。技术上,短期操作持续关注周边农产品表现对玉米的影响,玉米主力2307合约跌破2750整数支撑,短线价格存在反弹要求,近期关注2750价格区间波动表现。在玉米、淀粉反弹的预期中,预计淀粉表现仍强于玉米,淀粉市场关注停机预期对玉米淀粉及下游产品的支撑。